外國特定專業人才租稅優惠

外國特定專業人才租稅優惠

一、條件:

-

持有就業金卡。

-

因工作而首次核准在我國居留。

-

在我國從事與其經認定特殊專長相關的專業工作。

-

於受聘僱從事專業工作之日或取得就業金卡之日前 5 年內,在我國無戶籍且非屬所得稅法規定我國境內居住之個人

二、租稅優惠申請:

符合租稅優惠條件之外國特定專業人才應於辦理該課稅年度綜合所得稅結算申報 (每年 5 月) 或離境申報時,按規定格式並檢附相關文件向所屬稅捐稽徵機關申請適用。

提示文件:

-

適用外國特定專業人才減免所得稅規定申請書。

-

因工作而首次核准在我國居留的就業金卡影本;如非首次核准居留,應另檢附以前經核准居留原因不是從事專業工作的相關證明文件。(如前次在我國就學或依親等的居留證影本)

-

實際從事經認定特殊專長相關的專業工作聘僱合約或其他足資證明。

三、租稅優惠內容:

首次在我國居留滿 183 天且薪資所得超過新臺幣 300 萬元的課稅年度起算5 年內,各年度薪資所得超過 300 萬元部分,以半數計入各該年度綜合所得總額課稅。

各該課稅年度如果有取得屬於所得基本稅額條例第 12 條第 1 項第 1 款規定的海外所得,也免計入個人基本所得額計算基本稅額。

舉例說明:

Q1: 外國特定專業人士 David,其適用租稅優惠年度在我國從事專業工作取得薪資所得 800 萬元及海外所得 200 萬元,如何計算享有減免稅的所得金額?

A:

1. 免課稅的薪資所得金額 (800-300) * 50% = 250萬元

應計入綜合所得稅總額課稅的薪資所得為 800 萬 - 250 萬 = 550 萬元

2. 海外所得 200 萬元:免計入個人基本所得額計算基本稅額。

Q2: 薪資所得超過 300 萬元的課稅年度「起算 3 年」享有租稅優惠,該起算時點如何認定?

A:所謂「起算 3 年」,係自外國特定專業人才第 1 次在我國居留滿 183 天且薪資所得超過 300 萬元的課稅年度起算 3 個課稅年度,所得人不得任意選擇租稅優惠的起算時點或適用年度。

Q3: David 於 107 年取得勞動部核發的外國特定專業人才聘僱許可並符合租税優惠條件,107 年度至 109 年度均居留滿 183 天且從事專業工作取得的薪資所得超過 300 萬元,其租稅優惠適用期間為何?

A:以 107 年度為起算時點,107 年度至 109 年度可適用減免所得稅優惠。

Q4: 外國特定專業人才如在租稅優惠起算的第 2 年或第 3 年未在我國居留滿 183 天或薪資所得未超過 300 萬元者,租稅優惠是否可遞延?

A:自首次符合適用租稅優惠年度起算 3 年期間,若有在我國居留未滿 183 天或薪資所得未超過 300 萬元的情形,其租稅優惠得依時遞延留用至其他在我國工作期間內,符合居留滿 183 天且薪資所得超過 300 萬元的課稅年度,惟合計適用年數以 3 年為限,且遞延留用期間自首次符合規定的年度起以 5 年為限。

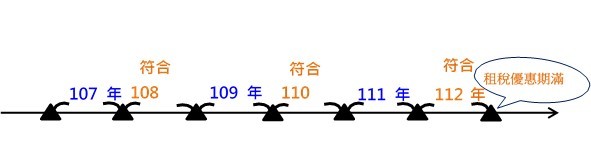

Q5: David 於 107 年取得勞動部核發的外國特定專業人才聘僱許可並符合租税優惠條件,且 108 年、110 年及 112 年度均符合居留滿 183 天且從事專業工作取得的薪資所得超過 300 萬元 ( 107 年、109 年及 111 年度薪資所得未超過 300 萬元或未居留滿 183 天),其租稅優惠適用期間為何?

A:107 年度因薪資所得未超過 300 萬元或未居留滿 183 天,108 年度才首次符合適用租稅優惠,故以 108 年度為適用租稅優惠起算時點,又 109 年度及 111 年度薪資所得未超過 300 萬元或未居留滿 183 天,租稅優惠措施得遞延留用 5 年 ( 自 108 年度起算 5 年,至 112 年度為止),故適用減免減免所得稅優惠的年度為 108 年、110 年及 112 年。